Napięcia geopolityczne, pandemia i potrzeba dywersyfikacji geograficznej źródeł dostaw, za czym stoi poszukiwanie bardziej atrakcyjnych pod różnymi względami miejsc prowadzenia działalności spowodowały, że od pewnego czasu korygowane są strategie w zakresie łańcuchów dostaw. Na celowniku inwestorów znalazły się takie pojęcia jak nearshoring i friendshoring. Najlepiej czynić zadość obu z nich.

Od lat w światowej gospodarce powoli postępuje proces deglobalizacji. Zdaje się, że ekonomiści dostrzegli na dobre to zjawisko po Wielkim Kryzysie Finansowym (GFC) z lat 2007-2008 – wówczas handel międzynarodowy zastygł w stagnacji. Globalny handel jeszcze w 2006 r. odpowiadał za 59% światowego PKB, w 2021 r. współczynnik spadł już do 56%. Główny wpływ na to miał rosnący protekcjonizm i wpływ pandemii. Poza tym mieliśmy efekt wysokiej bazy – w latach dziewięćdziesiątych poprzedniego stulecia doszło do gwałtownego wzrost handlu, co było skutkiem upadku bloku wschodniego i liberalizacji gospodarczej Chin. Od 2015 r. światowy handel rósł średniorocznie w tempie 2,3% rocznie. Dla porównaniu w latach 1990-2014 było to 5,2%. Ustabilizowanie intensywności wymiany międzynarodowej, a nawet częściowy jej spadek zdawał się zatem nieunikniony.

Nearshoring i friendshoring

W takim otoczeniu coraz częściej w dyskusjach praktyków i teoretyków biznesu pojawiają się dwa pojęcia, które obrazują strategie zarządzania globalnymi łańcuchami dostaw – „friendshoring” i „nearshoring”. Obu moim zdaniem nie da się jednym słowem precyzyjnie zdefiniować, dlatego pozostaje podejście opisowe. Są one pochodną rozpowszechnionego społecznie od dawna „offshoring”, czyli przenoszenia wybranych procesów firmy za granicę. Nearshoring obejmuje offshoring produkcji do sąsiednich krajów. Efektem bliskości geograficznej są choćby niższe koszty transportu, szybsza wysyłka, prostsza komunikacja (dzięki sprawności sieci i bardziej przyjaznej różnicy stref czasowych) oraz zmniejszenie emisji dwutlenku węgla. Ten trend zdaje się narastać, ponieważ z najnowszego raportu Economist Impact z 2023 r. wynika, że nearshoring zwiększył się o 8 pp w porównaniu z danymi z 2021 r. – z treścią tej analizy zapoznasz się TUTAJ.

Podobne wnioski płyną z opracowania EY „Atrakcyjność inwestycyjna w Europie”. Z tegorocznego opracowania wynika, że 52% firm deklaruje tworzenie teraz łańcuchów dostaw bardziej skoncentrowanych w regionie (+7 pp rdr).

Z bliskością geograficzną niewiele wspólnego może mieć z kolei friendshoring, choć jedno może nie wykluczać drugiego. Polega on na budowaniu długoterminowych relacji z zaufanymi dostawcami, niezależnie od ich lokalizacji. Ten koncept przyczynia się do ograniczenia zakłóceń w łańcuchach dostaw w wyniku współpracy z partnerami w krajach postrzeganych jako przyjazne, a jednocześnie otwarte na szerszą konkurencję niż tylko między tymi w pobliżu.

Przykładem państwa, które można określić obu mianami dla USA jest Meksyk. Jest on sojusznikiem Stanów Zjednoczonych i uczestnikiem, wraz z Kanadą, umowy o wolnym handlu USMCA od 2020 r. – to kontynuatorka słynnej NAFT-y z 1994 r., która znosiła m.in. wzajemne cła. Niemniej część inwestorów zwraca uwagę na płomienną retorykę antybiznesową prezydenta Andrésa Manuela Lópeza Obradora, a także słabości instytucjonalne tego hiszpańskojęzycznego kraju. Stąd część z nich zwraca swoje oczy na bardziej odległe zakątki kuli ziemskiej – na przykład do Azji. Wiele z przedstawicieli tego kontynentu cechuje o wiele bardziej stabilne otoczenie polityczne i gospodarcze.

Azjatyckie gospodarki wschodzące mają wiele zalet, które w coraz większym stopniu przyciągają partnerstwa w łańcuchu dostaw do regionu, ale być może główną atrakcją jest wysoki stopień integracji gospodarczej. W 2018 r. 11 krajów, w tym azjatyckie Brunei, Japonia, Malezja, Singapur i Wietnam, podpisało kompleksowe i progresywne porozumienie o partnerstwie transpacyficznym (CPTPP). Ta umowa handlowa wyewoluowała z Partnerstwa Transpacyficznego, które nigdy nie zostało zatwierdzone po wycofaniu się Stanów Zjednoczonych.

Największy blok na świecie wolnego handlu To porozumienie gospodarcze zostało wzmocnione przez zatwierdzenie w 2020 r. RCEP. Umowa ta łączy 15 krajów Azji i Pacyfiku (w tym niektórych sygnatariuszy CPTPP) w największy na świecie blok wolnego handlu. W sumie 15 państw członkowskich reprezentuje łączny PKB stanowiący około 30% światowego. Podobny wskaźnik zresztą ilustruje wielkość populacji zamieszkujących kraje zrzeszone w RCEP. Umowa handlowa RCEP obniża cła na szeroki zakres towarów i usług, dodatkowo ułatwiając handel transgraniczny – z treścią porozumienia zapoznasz się TUTAJ.

Ten poziom integracji znacznie zmniejsza bariery handlowe, sprawiając, że dla firm coraz bardziej opłacalne staje się pozyskiwanie czynników produkcji ze zintegrowanego regionu. Jest to przełom dla łańcuchów dostaw, ponieważ upraszcza operacje transgraniczne i zapewnia firmom podatny grunt do optymalizacji procesów produkcyjnych. Ten wysoki poziom integracji gospodarczej sprzyja środowisku, w którym łańcuchy dostaw mogą działać płynnie i wydajnie.

Poza ścisłym poziomem integracji gospodarki azjatyckie mogą pochwalić się wysokim poziomem zdolności produkcyjnych. Na poniższej infografice widać je dla wybranych państw kontynentu w odniesieniu do PKB (dane za 2022 r.) – jasnoniebieską linią przerywaną pokazana jest mediana.

Pokaż mi swoją jakość zarządzania państwem

Ponadto, co do zasady gospodarki azjatyckie wyróżniają się całkiem porządną jakością zarządzania państwem. Bank Światowy oblicza współczynnik governance, który ma kilka odcieni. Bierze się w nim pod uwagę sześć wskaźników zarządzania. Głos i Odpowiedzialność odzwierciedla postrzeganie zakresu, w jakim obywatele danego kraju są w stanie uczestniczyć w wyborze swojego rządu, a także wolności słowa, wolności zrzeszania się i wolnych mediów. Brak Przemocy, czyli zdolność sił mundurowych do zapobiegania lub wykrywania przypadków niepożądanych społecznie zachowań. Skuteczność Rządu dotyczy postrzegania jakości usług publicznych, jakości służby cywilnej i stopnia jej niezależności od nacisków politycznych, jakości formułowania i wdrażania polityki oraz wiarygodności zaangażowania rządu w taką politykę. Stabilność Polityczna mierzy postrzeganie prawdopodobieństwa niestabilności politycznej i/lub przemocy motywowanej politycznie, w tym terroryzmu. Jakość Regulacji ocenia zdolność rządu do formułowania oraz wdrażania solidnych polityk i przepisów, które umożliwiają i promują rozwój sektora prywatnego. Wreszcie Praworządność i Kontrola Korupcji to z kolei całokształt rządów prawa z poszanowaniem cywilizowanych reguł i pilnowanie, aby hydra korupcji nie zdominowała danego państwa. Wspomniany Meksyk kiepsko wygląda pod tym względem na tle wybranych krajów Azji. Daleki byłby od wieszczenia, że nastąpi z niego odwrót biznesowy na rzecz tego kontynentu. Niemniej zdecydowanie do głosu dochodzą producenci azjatyccy.

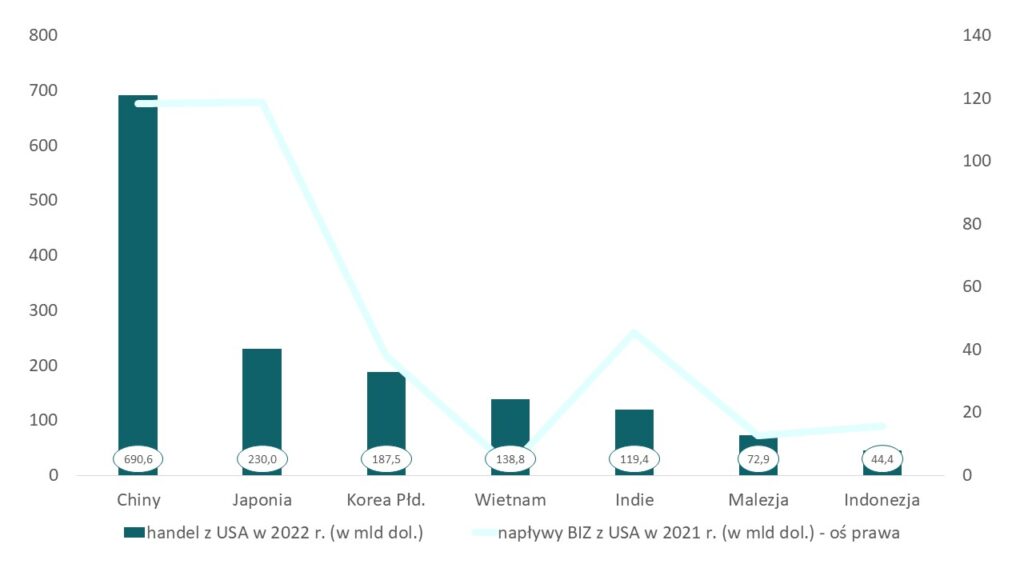

W wymianie handlowej pomiędzy Stanami Zjednoczonymi i Unią Europejską poza tradycyjnymi państwami-kontrahentami (Tajwan, Chiny, Japonia, Korea Płd.), coraz mocniej rozpierają się inni. Nad Tajwanem „wisi” widmo konfliktu, a do tego nie jest tani pod kątem płac, choć trudno bez niego wyobrazić sobie choćby pejzaż sektora półprzewodników (TSMC). Chiny mają swoje problemy wewnętrzne, od lat trwają naprężenia geopolityczne pomiędzy nimi a Tajwanem, w co uwikłana zdaje się być część świata. Do tego pogarsza się im struktura geograficzna. A do tego powoli mitem staje się to, że są tanie. Tak było może dwadzieścia lat temu. Japonia i Korea Płd. to oczywiście kraje ustabilizowane wielowymiarowo, lecz cokolwiek by o nich nie mówić z pewnością nie są tanie.

Z tych powodów na horyzoncie pojawiło się czterech nowych graczy – Indie, Wietnam, Malezja i Indonezja. W opisanym rankingu Banku Światowego plasowały się one wyżej niż większość gospodarek z połączonego kontynentu amerykańskiego. Jedynie Chile charakteryzował wysoki współczynnik governance. Meksyk, Brazylia czy Peru znalazły się na końcu ogona tej klasyfikacji.

Chiny+1

Pewnie dla zdecydowanej większości zagranicznych przedsiębiorców ideałem byłoby to, gdyby gospodarka współpracująca spełniała oba kryteria, tzn. była przykładem i nearshoringu i friendshoringu. Nie da się zawsze tego powiedzieć o Chinach. Stąd coraz częściej w kręgach biznesowych mówi się o strategii China+1. Polega ona na tym, że inwestorzy zagraniczni dywersyfikują swoje źródła dostaw z terytorium Państwa Środka o nowego kontrahenta usytuowanego gdzie indziej. Pozwala to minimalizować ryzyko zakłóceń w handlu. Oczywiście nikt przy zdrowych zmysłach ze względu na zdolności absorpcji konsumpcyjnej nie będzie chciał porzucić Chin, przynajmniej póki w regionie nie dochodzi do przemocy.

We wrześniu br. AmCham opublikował swój coroczny raport na temat oczekiwań amerykańskich inwestorów co do Państwa Środka. Wynika z niego, że 40% respondentów przekierowuje lub planuje przekierować inwestycje pierwotnie planowane w Chinach, co stanowi wzrost o 6 pp w porównaniu z ubiegłym rokiem, przy czym większość z nich popłynie w stronę Azji Południowo-Wschodniej. Towarzyszy temu niski odsetek firm optymistycznie oceniających pięcioletnie perspektywy biznesowe, który spadł do 52% ankietowanych – najniższego poziomu w historii badania.

Niektórzy przedsiębiorcy tak manewrują swoimi aktywami wytwórczymi, że lokalizują je w pobliżu granic tego najludniejszego państwa globu. Przykładem państwa, które korzysta na wdrażaniu strategii China+1 jest Wietnam. Jeszcze niedawno przeciętne tamtejsze wynagrodzenie stanowiło 59% chińskiego, a tajskiego 70% (w 2019 r. stanowiło równowartość 300 dol.). Od lat kraj należy do ulubieńców inwestorów w regionie wschodnioazjatyckim. Od 2014 r. bezpośrednie zagraniczne inwestycje netto (FDI) stanowiły 4-6% wietnamskiego PKB, dzięki czemu to państwo położone na Półwyspie Indochińskim, zdecydowanie deklasowało pozostałe kraje regionu pod tym względem. Poza incydentalnymi przypadkami nikomu w regionie nie udało się przekroczyć 2% PKB w tym interwale czasowym, nie mówiąc już o trwałej, długoletniej tendencji na wzór Wietnamu, który graniczy z Chinami – z Hai Phong jest tylko 865 km do potężnego chińskiego hubu produkcyjno-usługowego w Shenzhen. To naprawdę niedaleko, zwłaszcza gdy weźmie się pod uwagę potencjalnych konkurentów. Z indonezyjskiej Jakarty jest 3300 km, z tajskiego Bangkoku jest 2750 km, a z malezyjskiego Kuala Lumpur 3025 km. A taka bliska lokalizacja daje dużo ciekawych możliwości biznesowych.

I to, że rola Wietnamu rośnie widać w wielu statystykach. Popatrzmy na to z perspektywy największej gospodarki świata – amerykańskiej. Wykorzystując 2018 r. jako punkt odniesienia, dane ujawniają znaczącą zmianę w udziale importu towarów do USA (w ujęciu wartościowym). Udział Chin znacznie się zmniejszył – spadek z 21% do 15% łącznego importu. Meksyk odnotował w tym czasie skromny wzrost o 1 pp. Azja Wschodnia znacznie zwiększyła swój udział w całości, zyskując prawie 3 pp.

Ten region to jednak sporo państw, a zatem takie zbiorcze ujęcie może nie mówić wszystkiego. Gdy przeanalizuje się gospodarki tego obszaru bliżej, to jasne się staje, że największym beneficjentem dyslokacji dotychczasowych centrów produkcyjnych okazuje się Wietnam. Od 2015 r. kraj ten zwiększył swój udział w amerykańskim imporcie z 1,5% do prawie 4% w 2022 r. Czyni go to największym partnerem importowym USA w Azji Środkowo-Wschodniej (nie uwzględniając oczywiście Chin). Znaczący wpływ na to miały sankcje nałożone przez amerykańską administrację prezydencką na Państwo Środka, zapoczątkowane przez Donalda Trumpa. Eksperci WTO oszacowali, że za 27% wzrost importu z Wietnamu w latach 2017-2020 odpowiadały właśnie sankcje nałożone przez USA na Chiny. Z tym opracowaniem zapoznasz się TUTAJ.

Skoro już jesteśmy przy sankcjach. To, co może służyć właściwym celom, może też być przydatne innym. Światło dzienne ujrzała bowiem sprawa opisana przez Bloomberga. W obliczu sankcji część chińskich producentów przekierowywała swój eksport do Wietnamu, aby uniknąć amerykańskich ceł. Było to zatem państwo pośredniczące w wymianie handlowej. Wietnamski rząd przyznał, że niektórzy chińscy eksporterzy nielegalnie przekierowywali zamówienia przez ten kraj. Władze znalazły bowiem fałszywe etykiety „Made in Vietnam” na niezliczonych chińskich towarach i obiecały w rezultacie zwiększyć grzywny za oszustwa związane z handlem.