Twórca sukcesu Alibaby postawił na nowy segment biznesowy. Po „dobrowolnym” odejściu z tego giganta technologicznego w 2019 r. Jack Ma zgłębiał możliwości, jakie daje agrotech. Peregrynował po wielu państwach słynących z wysokiej kultury w zakresie rolnictwa i żywienia – Holandii, Hiszpanii, Japonii i Tajlandii. Ten niezwykle rozpoznawalny przedsiębiorca założył w zeszłym tygodniu spółkę, która jak nazwa wskazuje ma specjalizować się w produkcji dań gotowych.

W świecie biznesu, w tym technologicznego, istnieją ikoniczni przedsiębiorcy, których mało komu trzeba przedstawiać. Z pewnością do tego grona należy Jack Ma, który stoi za sukcesem Alibaby (ticker: BABA), uważanej przede wszystkim za giganta e-commerce. Ten niespełna sześćdziesięciolatek, nauczyciel języka angielskiego, który – jak niesie wieść gminna – ledwie ukończył studia i dziwnym trafem nie został zatrudniony w KFC, w 1999 roku założył Alibaba Group, co dało początek budowie prawdziwego imperium technologicznego.

Wszystko przebiegało wyśmienicie przez wiele lat. Biznes rósł jak na drożdżach. Jedna zmienna dla przykładu. Niedawno niektórych polskich konsumentów trawiła gorączka zakupowa z powodu Black Friday, który przywędrował do nas ze Stanów Zjednoczonych. Chiny mają odpowiednik tego święta – to Double 11. Co roku 11.XI klienci w Państwie Środka wabieni są przez sprzedawców różnego rodzaju promocjami. Alibaba odnotowała, że w 2009 r. sprzedała za pośrednictwem swoich platform e-commerce towary warte merchandisingowo ok. 7,8 mln dol. Niespełna dekadę później – w 2018 r. – wartość obrotu w ciągu tylko tego jednego dnia zamknęła się kwotą ok. 30,8 mld., licząc w cenach bieżących.

Nic dziwnego, że wokół firmy od lat kręciło się wielu inwestorów skuszonych niesamowitym tempem rozwoju biznesu. Zwykle proces zaangażowania się kapitałowego poprzedza wnikliwe due diligence, czyli wielowymiarowa analiza, której zadaniem jest ocena, czy na potencjalnego inwestora nie czekają jakieś nieprzyjemne niespodzianki w otoczeniu spółki-celu. Tyle teorii, bywają jednak od niej odstępstwa. W styczniu 2000 r. japoński SoftBank zainwestował 20 mln dol. w Alibabę. I teraz najlepsze. Jak donosił wówczas Wall Street Journal, na spotkaniu Ma z Masayoshi Sonem, szefem SoftBanku, w ogóle nie rozmawiano o progresie w zakresie przychodów, ani nawet o modelu biznesowym. Tego typu detale okazały się ponoć zbędne. Obaj panowie skupili się wyłącznie na wspólnej wizji.

Zainteresowanie inwestorów się potęgowało. W końcu akcje firmy zadebiutowały w obrocie na giełdach w Hongkongu (w listopadzie 2007 r. z „przebitką” na debiucie o prawie 200% w porównaniu z ceną z IPO) i nowojorskiej NYSE (we wrześniu 2014 r. z zyskiem na pierwszej sesji giełdowej o ponad 150%). Sielanka zdawała się nie mieć końca. Aż sprawa się rypła. Krótko przed debiutem Ant Financial, podmiotu z grupy kapitałowej Alibaba, Jack Ma pozwolił sobie na komentarz, który miał dalekosiężne konsekwencje. Określił on mianowicie publicznie chińskie banki, kontrolowane przez państwo, jako instytucje, które mają „mentalność lombardu”. Nie wzbudziło to oczywiście entuzjazmu wśród decydentów, a Ma musiał usunąć się w cień. 10 września 2019 r. zrezygnował z funkcji szefa BABA i słuch prawie o nim zaginął.

Od czasu, gdy twórca sukcesu konglomeratu ustąpił ze stanowiska akcje Alibaby popadły w niełaskę inwestorów – kurs stracił blisko 60%. Można to tłumaczyć na różne sposoby – pandemia wywróciła zasobność kieszeni konsumentów do góry nogami, podwyżki stóp procentowych podobnie, gospodarka globalna weszła w fazę solidnego spowolnienia, a akcje firm technologicznych odczuły proces delewarowania wycen giełdowych.

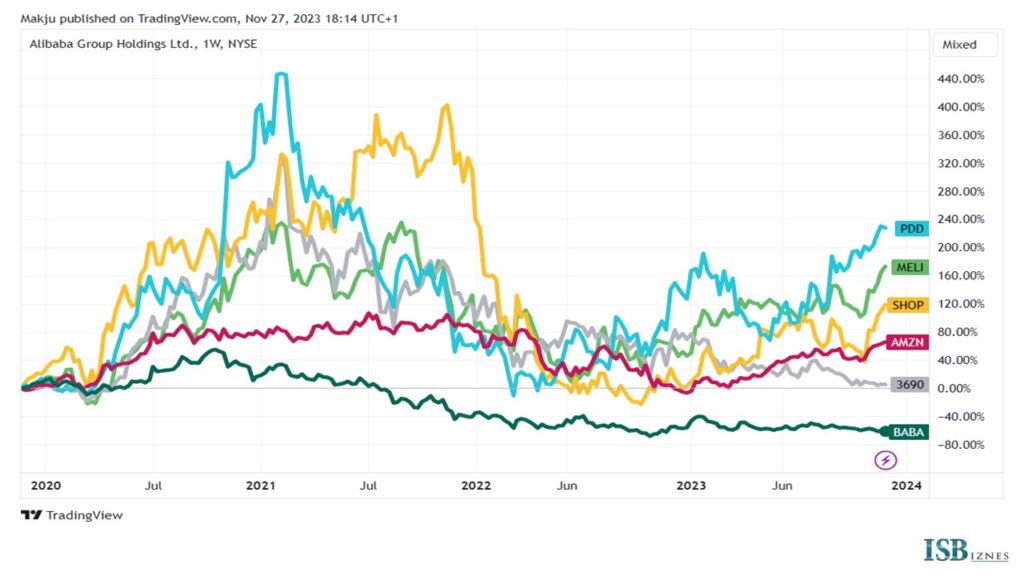

Tyle, że w takim środowisku operowali także konkurenci BABA. Na poniższej infografice zostały przedstawione największe korporacje e-commerce świata pod względem kapitalizacji rynkowej akcji – są tam amerykański Amazon (AMZN), kanadyjskie Shopify (SHOP), chińskie Pinduoduo (PDD) i Meituan (3690), a także argentyńskie MercadoLibre (MELI). Z całej szóstki jedynie papiery Alibaby są pod kreską, co świadczy o tym, że wpływ na kurs w analizowanym okresie miały jeszcze jakieś czynniki specyficzne, które były charakterystyczne jedynie dla tego podmiotu.

O tym, że coś niepokojącego dzieje się w grupie kapitałowej Alibaby świadczą wyniki finansowe za ostatnie dwa lata. Przy czym warto pamiętać, że jej rok obrotowy nie pokrywa się z kalendarzowym – trwa od kwietnia roku „t” do marca roku „t+1”. Ostatni zysk netto (kwiecień 2022-marzec 2023) był niższy o ok. 52% w porównaniu z rezultatem sprzed dwóch lat rachunkowych. Dla porównania sprzedaż w okresie 2021-2023 zwiększyła się o 21%. Zestawienie tych dwóch parametrów jednoznacznie wskazuje, że doszło do potężnego pogorszenia efektywności prowadzonej działalności. Czyżby na kłopoty przydałby się Jack Ma?

Raczej marne szanse, gdyż ten słynny przedsiębiorca zdaje się, że zaczął na poważnie romansować z nowym biznesem. Azjatyckie media z zapartym tchem śledziły, jak toczą się losy Jacka Ma. Ich zdaniem seryjny przedsiębiorca podróżował po wielu zakątkach świata studiując agrotech (technologie rolnicze). W październiku 2021 r. był w Hiszpanii. Odwiedził też Holandię. Yicai Global informował, że w styczniu br. przebywał w Tajlandii, gdzie jadł kolację z Supakitem Chearavanontem, prezesem Charoen Pokphand Group, wiodącego producenta pasz dla zwierząt. Na początku tego roku został profesorem wizytującym w Tokyo College na Uniwersytecie Tokijskim, a jego badania koncentrowały się na zrównoważonym rolnictwie i produkcji żywności. W lipcu SCMP odkryło, że Ma stoi za startupem z sektora rybołówstwa i rolnictwa o nazwie 1.8 Meters Marine Technology o kapitale zakładowym wynoszącym 110 mln juanów (to obecnie odpowiednik około nieco ponad 15 mln dol.). Zakres działalności spółki obejmuje produkty wodne, żywienie i przetwórstwo żywności. Wreszcie Ma ujawnił w sierpniu, że w ostatnich latach rolnictwo stało się jego konikiem. Aż w końcu korporacyjny dostawca danych Qichacha podał, że w zeszłym tygodniu przedsiębiorca założył firmę w chińskim Hangzhou (kolebka Alibaby) o skromnym kapitale rzędu 10 mln juanów (ok. 1,4 mln dol.), która ma się specjalizować w produkcji dań gotowych. Spółka nosi nazwę Hangzhou Majia Kitchen Food. Jest w pełni kontrolowana przez Hangzhou Dajingtou No. 22 Culture and Art, która w 99,9% należy do Jacka Ma. Czym dokładnie ma się zajmować to przedsiębiorstwo? Dokładnie nie wiadomo. Ma konsekwentnie milczy na ten temat. Pozostają jedynie przypuszczenia, choćby na podstawie nazwy firmy.

Nowy biznes może być strzałem w dziesiątkę. W ocenie iiMedia Consulting chiński rynek dań gotowych może być warty 1 bln juanów (niemal 140 mld dol. po obecnym kursie wymiany obu walut) w 2026 r., czyli ponad dwukrotnie więcej niż obecnie. Wskaźnik penetracji segmentu dań gotowych w Chinach w 2021 r. wyniósł według różnych szacunków zaledwie 10-15% w porównaniu z ponad 60% w Japonii i USA. Być może z tego względu dla kogoś, kto będzie potrafił odpowiednio zagospodarować umiejętnie tę przestrzeń, pojawią się lukratywne możliwości.

Przy takiej intensyfikacji aktywności w zakresie nowej sfery zainteresowania biznesmena trudno przypuszczać, że nagle powróci jako zbawca Alibaby i wyprowadzi spółkę na prostą. Tym bardziej, że nawet gdyby chciał, to niewykluczone, iż nie ma powrotu do firmy za sprawą trwającego wciąż gniewu decydentów. Ale to już jedynie spekulacje.