NBP opublikował wczoraj (przy mnogości publikacji danych miesięcznych od GUS można powiedzieć, że mimochodem) kolejną edycję Szybkiego Monitoringu – kwartalną publikację syntetyzującą dane dot. krajowego sektora przedsiębiorstw w oparciu o badania ankietowe.

Materiał jest dość obszerny, więc poniżej krótka synteza – 4 wątki, które naszym zdaniem są warte szczególnej uwagi:

Eksport wysyła sygnały poprawy, ale sytuacja pozostaje trudna

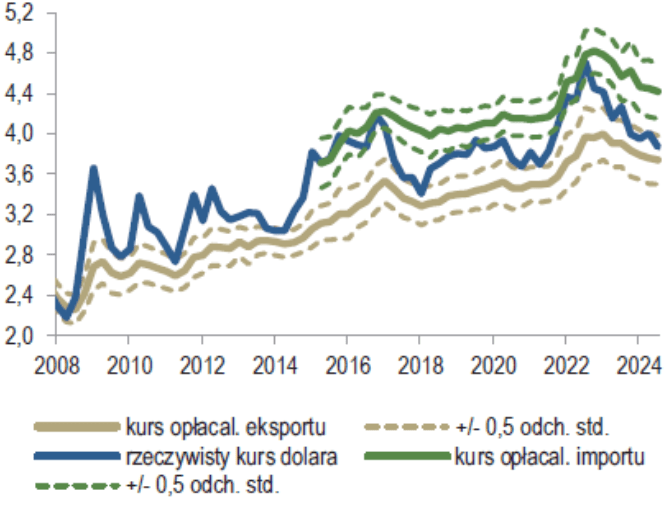

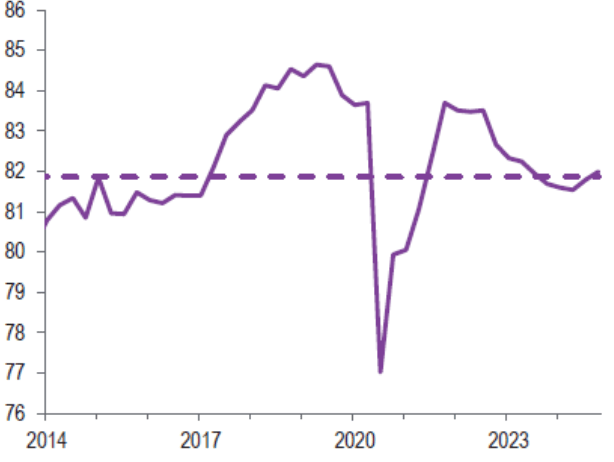

Wiele danych makroekonomicznych publikowanych w ostatnim czasie wskazują na słabą koniunkturę wśród polskich firm eksporterów. Podobne wnioski można wysnuć z analizy Szybkiego Monitoringu. Dynamika realnych przychodów ze sprzedaży zagranicznej stopniowo poprawia się, ale od początku 2023 r. utrzymuje się na wyraźnie niższych poziomach niż sprzedaży krajowej. Ta różnica powoli się zaciera, ale eksporterzy nadal są w trudnej sytuacji przy nikłym ożywieniu gospodarczym za granicą. Dowody można wymieniać dalej. Stopień wykorzystania zdolności produkcyjnych wśród nieeksporterów jest wyraźnie wyższy niż firm, które prowadzą działalność eksportową. Eksportowi może także przeszkadzać utrzymujący się silny złoty (szczególnie wobec kursu dolara, który jest już blisko kursu opłacalności eksportu). Jednakże zdajemy sobie sprawę z przeszacowywania efektu walutowego na działalność podmiotów zajmujących się handlem zagranicznym. Według badania jedynie 4% przedsiębiorstw wskazuje kurs walutowy jako barierę dla swojego rozwoju. Odsetek eksporterów deklarujących brak opłacalności sprzedaży eksportowej pozostał podwyższony w III kwartale (13%), jednak wynikało to prawdopodobnie w większej mierze nie ze zmian kursu walutowego, ale słabego popytu zagranicznego.

Kurs dolara, przy którym eksport i import stają się nieopłacalne

Presja płacowa obniża się

W ostatnich kwartałach polskie firmy korzystały z deflacji cen producentów (PPI), a taniejące surowce i półprodukty pomagały im spiąć rachunek kosztów. Najnowszy Szybki Monitoring potwierdził, że taki stan rzeczy dalej się utrzymuje. Jednak do powyższych czynników ograniczających presję inflacyjną dołączają powoli koszty pracy. Zdecydowana większość wskaźników zaprezentowanych w Szybkim Monitoringu NBP wskazuje na osłabienie presji płacowej. Udział firm, w których naciski na wzrost płac nasiliły się w stosunku do poprzedniego kwartału po raz kolejny obniżył się (do 14,3%), wyraźnie poniżej wieloletniej mediany (19,4%).

Spadek ten był notowany we wszystkich klasach wielkości przedsiębiorstw i we wszystkich analizowanych branżach. Poniżej wieloletniego poziomu spadł także odsetek firm planujących podwyżki wynagrodzeń wśród tych deklarujących występowanie presji płacowej. Obniżyły się również wysokości planowanych podwyżek wynagrodzeń w rocznej perspektywie. Osłabienie presji płacowej jest kompatybilne z naszymi prognozami stopniowego obniżania się dynamiki płac w gospodarce, co najmniej do połowy 2025 r. Równocześnie, ponownie nieznacznie obniżył się wskaźnik prognoz zatrudnienia.

Udział firm zgłaszających presję płacową, %

Rosnąca luka popytowa będzie czynnikiem wzbudzającym inflację w dłuższej perspektywie

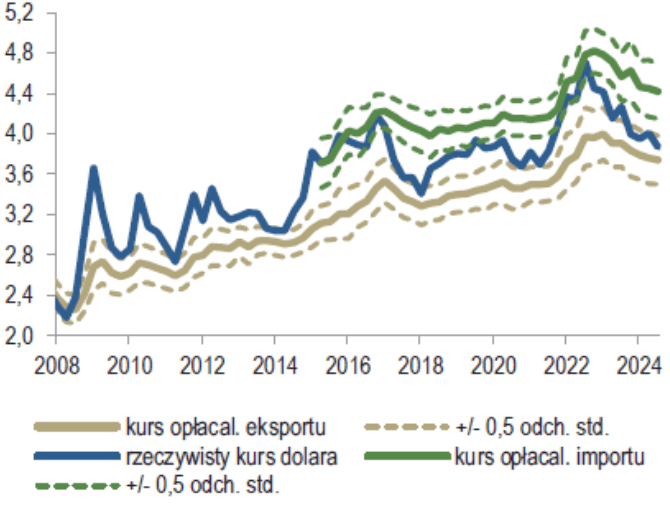

Analiza czynników kosztowych dostarcza wielu dezinflacyjnych sygnałów, ale jednak rozpędzająca się stopniowo polska gospodarka, przy na razie domykającej się, ale w perspektywie roku rosnącej luce popytowej będzie czynnikiem wzbudzającym presję inflacyjną. Stopień wykorzystania zdolności produkcyjnych, który można traktować jako pewne proxy dla luki popytowej, zaczął właśnie rosnąć przekraczając w III kwartale poziom wieloletniej średniej. Największe wykorzystanie występuje w sektorze usług oraz budownictwie. Z kolei w przemyśle poziom wykorzystania zdolności produkcyjnych pozostaje niski. Przyszłemu wzrostowi wykorzystania potencjału mogą sprzyjać korzystne w ocenie przedsiębiorstw perspektywy popytowe i spadek obciążenia nadmiernym poziomem zapasów produktów gotowych.

Stopień wykorzystania zdolności produkcyjnych, %

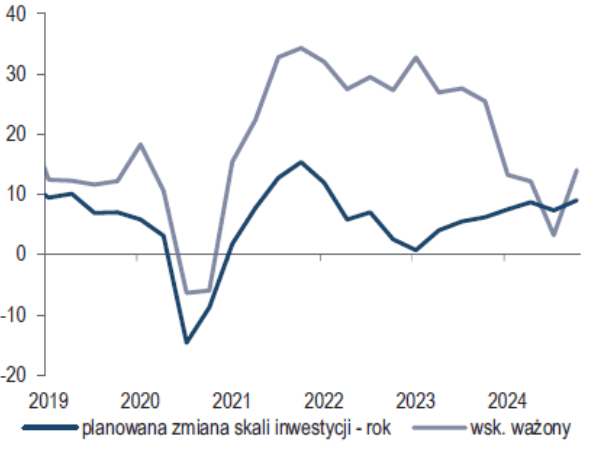

Coś drgnęło w inwestycjach

W najnowszym badaniu firm NBP pojawiły się oznaki większego optymizmu inwestycyjnego. Mierzony wskaźnikiem OPTIN wzrósł, choć w przypadku ocen dotyczących IV kwartału pozostał obniżony. Sugeruje to, że ożywienia inwestycji należy się spodziewać raczej w perspektywie roku niż kwartału. Planom inwestycyjnym mogą sprzyjać korzystne w ocenie przedsiębiorstw perspektywy popytowe oraz spodziewany wzrost napływu środków unijnych. Lepsze niż przed kwartałem nastroje inwestycyjne zgłaszało większość branż, a najwyraźniej poprawiły się w budownictwie oraz usługach. Tutaj trzeba zaznaczyć, że budownictwo jest jedyną branżą notującą od dwóch lat trwałą, systematyczną poprawę sentymentu inwestycyjnego. Na przeciwległym biegunie znajdują się firmy z sektora handlu detalicznego oraz wyspecjalizowani eksporterzy. Kolejny dowód na ich słabość, wróć do punktu 1.

Planowana zmiana skali inwestycji w horyzoncie roku*, pkt proc.

Źródło: Szybki monitoring NBP

Analizy Pekao