Prawdopodobne przetasowania wśród największych operatorów stacji paliw w Polsce, a także niewykluczone zmiany własnościowe na tym rynku mogą sprawić, że rok 2024 dla najważniejszych graczy segmentu detalicznego będzie stał pod znakiem największych zmian od wielu lat. Pierwsza piątka największych sieci stacji w Polsce na koniec obecnego roku może wyglądać zupełnie inaczej niż obecnie.

W ciągu ostatniej dekady krajowy rynek stacji nie doczekał się żadnych spektakularnych wstrząsów. Wiele wskazywało, że znajduje się on już w fazie dojrzałej, a poziom jego nasycenia sprawia, że zarówno pod względem liczby stacji, jak i struktury rynku, zachodzące na nim zmiany mogą być już jedynie kosmetyczne. Jednak kilka ostatnich lat pokazało, że wcale niekoniecznie musi tak być. Najpierw budowana od podstaw przez spółkę Anwim z polskim kapitałem sieć Moya, dzięki spektakularnej dynamice wzrostu, wyprzedziła pod względem liczby stacji jedną z sieci należących do zagranicznych koncernów, działającą pod marką Circle K (niegdyś Statoil), a następnie, w wyniku fuzji Orlenu z Grupą Lotos, na krajowym rynku pojawił się zupełnie nowy podmiot, węgierski MOL, który z miejsca wskoczył na trzecie miejsce wśród największych graczy w kraju (wliczając do jego stanu posiadania zarówno stacje przejęte od Lotosu, jak i sieć placówek partnerskich Slovnaft Partner). Dość szybko byłe stacje Lotosu zaczęły w całej Polsce zmieniać barwy na zielono-czarne kolory węgierskiego państwowego koncernu. Nadal jednak cały rynek funkcjonuje w cieniu Orlenu, który z siecią ponad 1900 stacji zarządza niemal taką samą liczbą placówek jak cztery kolejne największe sieci razem wzięte. I to się raczej w najbliższych latach nie zmieni. Jednakże należy się spodziewać, że za plecami lidera zmian może zajść całkiem sporo.

Moya w pierwszej trójce na koniec roku?

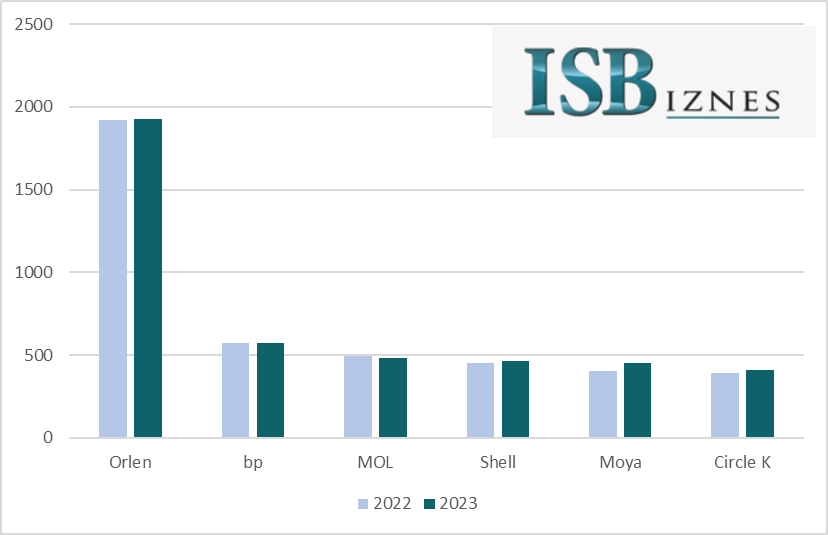

Według stanu na koniec 2023 roku, zgodnie z rankingiem publikowanym przez ISBnews, Orlen dysponował siecią 1929 stacji, a na kolejnych miejscach znajdowały się sieci bp (575 stacji), MOL (481 stacji), Shell (461 stacji), Moya (450 stacji) oraz Circle K (410 stacji).

Jednakże zarówno cały ubiegły rok, jak i pierwsze dwa miesiące 2024 roku pokazują, że sieć Moya ani myśli zwalniać tempa i w dalszym ciągu utrzymuje dynamikę rozwoju nieporównywalną z żadnym innym krajowym operatorem rynku detalicznego paliw. Choć poprzedni rok Moya zakończyła jako dopiero piąta największa sieć w Polsce, to jeśli zmiany struktury rynku w tym roku okażą się porównywalne do ubiegłorocznych, a na razie nic nie wskazuje, żeby miało być inaczej, to istnieje bardzo duże prawdopodobieństwo, że 2024 rok sieć zarządzana przez spółkę Anwim zakończy już w pierwszej trójce największych polskich sieci stacji.

Największe sieci stacji paliw w Polsce w latach 2022-2023 (dane na koniec roku)

Na koniec lutego obecnego roku Moya liczyła 455 stacji, aż o 53 placówki więcej niż rok wcześniej. Żadna z pozostałych sieci nawet nie zbliżyła się do takiego wyniku. Co więcej, sieci, które już w tym roku mogą zostać wyprzedzone przez markę Moya, albo rozwijały się bardzo symbolicznie (Shell urósł na koniec lutego o zaledwie 3 stacje w porównaniu do danych sprzed roku), albo wręcz się skurczyły (sieć MOL zmniejszyła się w tym okresie o 17 placówek).

W całym 2023 roku Moya powiększyła się o 49 stacji. Gdyby w tym roku ten wynik był podobny, a Anwim zapewnia, że jest to jak najbardziej realne, na koniec 2024 roku sieć Moya powinna zbliżyć się do 500 stacji, taki jest też zresztą oficjalny cel spółki na ten rok. Ani trzeci dziś MOL, który obecnie liczy 480 stacji, ani czwarty Shell z 459 stacjami, raczej nie mogą liczyć na równie spektakularne wzrosty. Sieć MOL zmniejszyła się w 2023 r. o 16 stacji, a sieć Shella powiększyła o 8 obiektów. Potencjalne, analogiczne zmiany w tym roku sprawiłyby, że MOL zakończyłby rok z 465 stacjami, a Shell z 469 stacjami. Nie jest zatem wykluczone, że awans sieci Moya na trzecie miejsce nie będzie jedyną zmianą w pierwszej piątce największych graczy, bo Shell ma także szansę wyprzedzić MOL.

Zmiany nie tylko organiczne

Dodatkowo, oprócz tego, że Moya najszybciej w kraju rozwija się organicznie, w ostatnich miesiącach coraz śmielej poczyna sobie także na rynku fuzji i przejęć. Początkowo dotyczyło to głównie pojedynczych stacji, na przykład w lutym spółka uzyskała warunkową zgodę Urzędu Ochrony Konkurencji i Konsumentów na przejęcie trzech placówek na Śląsku, w Chorzowie, Radzionkowie i Tarnowskich Górach. Jednak ostatnio rynek zelektryzowała informacja, że Anwim zgłosił do UOKiK także zamiar przejęcia części mienia Circle K Polska. Okazało się, że chodzi o 12 stacji paliw, których lokalizacje nie zostały na razie ujawnione.

„Jest to kolejny krok w kierunku realizacji strategii grupy kapitałowej Anwim, polegającej na rozbudowie sieci stacji paliw Moya. Obecnie w Polsce znajduje się 455 stacji w niebiesko-czerwonych barwach. Zgodnie z założeniami, do końca bieżącego roku w sieci Moya będzie znajdowało się minimum 500 punktów, a do końca 2030 r. nawet 800” – poinformowało ISBiznes.pl biuro prasowe Anwimu.

Jednocześnie Circle K Polska zapewniło, że w żadnym wypadku nie jest to wstęp do wycofania się firmy z polskiego rynku.

„Decyzja o zbyciu wybranych stacji jest podyktowana bieżącą analizą wyników oraz optymalizacją sieci w celu zapewnienia odpowiedniej rentowności biznesu. Aktualna strategia biznesowa firmy zakłada dalsze inwestycje w rozwój sieci stacji i sklepów w formacie convenience. W ciągu dwóch najbliższych miesięcy planujemy uruchomienie 5 nowych lokalizacji pod marką Circle K z rozszerzoną ofertą pozapaliwową i gastronomiczną” – przekazało ISBiznes.pl biuro prasowe Circle K Polska.

Niemniej jednak ta transakcja, bez względu na to czy rzeczywiście dojdzie do skutku, podsyca krążące na rynku pogłoski, że konsolidacja polskiego rynku jeszcze nie została zakończona i któraś z liczących się sieci stacji nadal może jeszcze zmienić właściciela.

Kto może zniknąć z polskiego rynku?

Spekulacje na temat tego, że w Polsce jest zbyt dużo sieci stacji paliw i któraś z nich prędzej czy później zdecyduje się na wycofanie z naszego rynku pojawiają się z większym lub mniejszym nasileniem od wielu lat.

Jako kandydat do przejęcia najczęściej typowana jest licząca 117 stacji sieć Amic Polska należąca do zarejestrowanej w Wiedniu spółki Amic Energy, która przejęła sieć należącą wcześniej do rosyjskiego koncernu Lukoil, który mimo tego, że słynął z niskich cen paliw, nigdy nie cieszył się w Polsce szczególną sympatią konsumentów, a po inwazji Rosji na Krym w 2014 roku stało się oczywiste, że obecność marki w Polsce straciła wszelką rację bytu. Tajemnicą poliszynela jest, że udziały austriackiej spółki należą częściowo do menedżerów związanych wcześniej z Lukoilem.

Wśród innych potencjalnych celów do przejęcia w Polsce wymieniana jest właśnie sieć Circle K, zajmująca dopiero szóste miejsce wśród największych operatorów, ale jej kanadyjski właściciel, koncern Alimentation Couche-Tard, zapewnia, że nie planuje sprzedaży i faktycznie, sieć Circle K rozwija się ostatnio w Polsce całkiem dynamicznie, najszybciej po sieci Moya (w 2023 r. urosła o 17 stacji).

Niespełna rok temu, po tym jak większościowy udziałowiec Anwimu, fundusz należący do Enterprise Investors, ogłosił rozpoczęcie przeglądu opcji strategicznych paliwowej spółki, wydawało się, że być może inwestor finansowy rozważa wyjście z inwestycji i to właśnie sieć Moya stanie się łakomym kąskiem do przejęcia. Niedługo potem Anwim opublikował jednak nową strategię, która przewiduje dalszą rozbudowę sieci, co potwierdziło, że właściciel spółki nie planuje na razie sprzedaży swoich udziałów.

Teoretycznie przedmiotem przejęcia mogłyby się również stać placówki należące do koncernu Shell. Holendersko-brytyjski gigant na większości rynków detalicznych, na których jest obecny, celuje w pozycję rynkowego lidera lub przynajmniej w pierwszą trójkę. W Polsce musi się zadowalać pozycją numer cztery, a nie jest wykluczone, że jeszcze w tym roku spadnie na miejsce piąte. Przedstawiciele Shell Polska od zawsze zapewniają jednak, że Polska jest dla koncernu bardzo ważnym rynkiem i wiążą z nim długofalowe plany.

Przejęcie nawet średniej sieci to wyzwanie

W Polsce działa też kilka mniejszych, choć wciąż znaczących sieci stacji, które potencjalnie mogłyby stanowić wartościowe uzupełnienie dla największych graczy. Choćby sieć Avia, zarządzana przez Unimot, licząca na koniec 2023 r. 130 placówek (w tym 46 własnych i 84 franczyzowych) oraz porównywalnej wielkości sieć Moc Jakość Zysk, należąca do Grupy Pieprzyk, która również zakończyła miniony rok z liczbą ponad 130 stacji.

Unimot zapewnia jednak, że nie tylko nie jest zainteresowany sprzedażą sieci, ale raczej wręcz przeciwnie, widzi dla siebie rolę jako przejmującego na rynku detalicznym.

„Nie rozważamy sprzedaży sieci detalicznej, a obserwując obecny trudny rynek i problemy innych sieci stacji paliw widzimy, że mogą pojawić się na rynku ciekawe możliwości inwestycyjne. Warto przy tym zaznaczyć, że segment stacji paliw w ramach Grupy Unimot notuje coraz lepsze wyniki. Jeśli chodzi o wolumen sprzedanego paliwa na stacjach paliw Avia, w III kw. 2023 r. zwiększył się on o 35% w stosunku do III kw. 2022 r., co pozwala z optymizmem patrzeć w przyszłość. W nowej strategii na lata 2024-2028 przedstawimy kompleksowo naszą wizję dotyczącą rozwoju sieci Avia – w planach mamy m.in. stopniowe odchodzenie od stosowania wyznacznika liczby stacji jako miernika sukcesu rozwoju tego segmentu w ramach Grupy Unimot, tym bardziej, że do tej pory cały czas podkreślaliśmy, że liczy się przede wszystkim jakość stacji w ramach sieci, a nie ich liczba” – mówi Adam Sikorski, prezes zarządu Unimotu, w rozmowie z ISBiznes.pl.

Warto pamiętać, że każde przejęcie znaczącej sieci w Polsce przez już funkcjonującego na naszym rynku operatora wiąże się jednak z pewnymi trudnościami. Po pierwsze z problemem tzw. kanibalizacji rynku. Praktycznie nie ma możliwości, żeby lokalizacje przejmowanej sieci nie znajdowały się choć częściowo w bezpośrednim sąsiedztwie do tych należących do przejmującego. A to oznacza, że część przejętych stacji i tak wymagałaby dalszej odsprzedaży lub wręcz likwidacji, żeby uniknąć negatywnego wpływu na sprzedaż już posiadanych stacji.

Po drugie z koniecznością uzyskania zgody UOKiK, który ocenia wpływ takich przejęć na konkurencyjność nie tylko w skali całego kraju, ale także na rynkach lokalnych. Na przykład, przejmując trzy stacje na Śląsku Anwim otrzymał od UOKiK zgodę, ale pod warunkiem, że jednocześnie rozwiąże umowę z jednym z franczyzobiorców, którego stacja znajdowała się zbyt blisko jednej z placówek przejmowanych.

Wyraźnie rośnie standard polskich stacji

Co ciekawe, efektem ubocznym dużej konkurencji na krajowym rynku detalicznym, a także wejścia nań nowego gracza z Węgier, jest znacząca poprawa ogólnego standardu polskich stacji paliw, szczególnie tych zlokalizowanych w większych miastach i przy trasach przelotowych. Prym wiodą tu stacje Orlenu w znacznej mierze zmodernizowane w ciągu ostatnich kilku lat, wyposażone w nowoczesny koncept gastronomiczny i nową formułę sklepu, ale podobny proces unowocześniania swoich placówek przeprowadziła także większość pozostałych największych sieci, a w tej chwili realizuje go sieć MOL.

Rezultat jest taki, że polskie stacje paliw nie tylko nie mają się czego wstydzić na tle europejskiej konkurencji, ale wręcz ich nowoczesny wygląd zewnętrzny i bogaty asortyment zazwyczaj przewyższa podobne obiekty zlokalizowane w Europie Zachodniej.