Ostatnio częściej w komentarzach ekonomicznych i rynkowych pojawiać zaczyna się odniesienie do tzw. represji finansowych. Dodajmy, że nie jest to pierwszy epizod z ostatnich lat, kiedy ekonomiści sięgają po ten termin. Autorzy tego krótkiego eseju sięgnęli po niego ponad dwa i pół roku temu, czyli na początku pandemii COVID chcąc objaśnić, jak wyglądać będzie świat po pandemii i jak można sobie wyobrazić proces wychodzenia z nadmiernego długu publicznego

Czym są represje finansowe? To najprościej rzecz ujmując zestaw regulacji, polityk i innych działań rządów, banków centralnych i regulatorów, które przekierowują strumień oszczędności do finansowania długu publicznego (zamiast np. sektora przedsiębiorstw) po stawkach niższych niż obowiązujące w przypadku niezakłóconego funkcjonowania rynku finansowego. Najczęściej represje finansowe obejmują takie zjawiska, jak tańsze i bezpośrednie finansowanie rządu przez krajowe podmioty (banki, ubezpieczycieli, fundusze emerytalne), wprowadzenie limitów wysokości stóp procentowych na depozytach bankowych, co dodatkowo prowadzi do wzrostu zainteresowania podmiotów papierami skarbowymi, ograniczenie wolnego przepływu kapitału pomiędzy jurysdykcjami (żeby kapitał nie szukał wyższych stóp zwrotu zagranicą), czy wzrost powiązań między sektorem bankowym a rządem np. w formie wejścia skarbu państwa do akcjonariatu bankowego (co może pomóc w skierowaniu np. finansowania bankowego do pożądanych sektorów gospodarki, ale też w stronę obligacji rządowych). Dodatkowo, represje finansowe mogą obejmować np. zakaz zakupu złota czy dewiz przez obywateli danego państwa tak, aby uniknąć odchodzenia od lokalnej waluty (często oddolnej dolaryzacji gospodarki). W jakimś ograniczonym sensie kryteria represji finansowych wypełniają bardzo popularne po Globalnym Kryzysie Finansowym z lat 2008-2009 tzw. polityki makroostrożnościowe.

Zasadniczym celem represji finansowych jest redukcja poziomu długu publicznego, albo przynajmniej redukcja długu w relacji do PKB. Represje finansowe najlepiej działają w środowisku podwyższonej inflacji, gdzie niskie nominalnie stopy pozwalają zredukować realne koszty obsługi długu (oczywiście w lokalnej walucie). Uważamy, że najbliższe lata charakteryzować będzie również historycznie niski poziom realnych stóp procentowych umożliwiający właśnie ograniczenie realnych kosztów obsługi spuchniętych po COVIDzie i kryzysie energetycznym długów publicznych.

Badacze kryzysów zadłużeniowych Carmen Reinhart i Kenneth Rogoff sugerują wprost, że rządy powinny rozważyć sięgnięcie (w ograniczonym stopniu) po represje finansowe jako sposób wyjścia z pułapki niskiego wzrostu i wysokiego zadłużenia. Sugestie te wynikają przede wszystkim z niepopularności społecznej tzw. polityki austerity (skutkującej dochodzeniem populistów do władzy) i z negatywnych skutków wysokiego zadłużenia państw na długookresową trajektorię wzrostu gospodarczego.

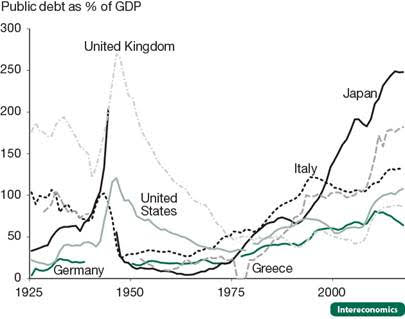

Dług publiczny w wybranych krajach (% PKB)

Ekonomiści zgadzają się co do tego, że represje finansowe odegrały istotną rolę w redukcji nabrzmiałych długów publicznych po II Wojnie Światowej. Już w trakcie wojny amerykański Fed zgodził się na nadzwyczajne obniżenie stóp procentowych i powiązanie ich wysokości z wynoszącym 3/8% oprocentowaniem krótkich papierów rządowych. To powiązanie zostało zniesione dopiero w 1951 roku. W latach 60-tych ubiegłego wieku represje finansowe w USA polegały przede wszystkim na opodatkowaniu zakupu przez amerykańskie podmioty innych niż amerykańskie obligacje. Było formą kontroli przepływu kapitału, który – gdyby nie tzw. Equalization Tax – płynąłby jeszcze szerszym strumieniem do przeżywających okres gospodarczego boomu gospodarek europejskich. Lata 70-te przyniosły nową odsłonę represji finansowych w USA polegająca na wprowadzeniu górnych limitów dla oprocentowania depozytów bankowych (tzw. Q-ceilings). Jednym ze skutków wprowadzonej regulacji był relatywny wzrost atrakcyjności obligacji rządowych i przekierowanie części strumienia oszczędności do, w efekcie tańszego, finansowania długu publicznego.

Reinhart i Rogoff wyliczyli, że w latach 1945-1980 realne oprocentowanie obligacji rządowych w wielu krajach było ujemne, w USA wyniosło średnio -0,3%. W krajach Europejskich represje finansowe po II Wojnie Światowej były jeszcze dotkliwsze, w przypadku Francji realne oprocentowanie obligacji wyniosło -6,6%, we Włoszech -4,6%.

Ostatnią odsłoną polityk z zakresu represji finansowych są np. działania Europejskiego Banku Centralnego. EBC skupując papiery rządowe w ramach programów Security Markets Program (SMP), Outright Monetary Transactions (OMT), asset purchase program (APP) doprowadził do nadzwyczajnego obniżenia rentowności obligacji krajów peryferii. W sytuacji pojawiania się popytu ze strony EBC na do tej pory niepodlegające obrotowi na rynkach obligacje również banki komercyjne zwiększyły swój popyt na obligacje krajów Południa strefy euro. Główny ekonomista EBC Peter Praet oceniał, że polityka tego banku od 2014 roku obniżyła rentowności obligacji o ponad 1 pkt. proc. Dodatkowo w Europie wprowadzono regulacje skłaniające banki komercyjne do budowy większych portfeli obligacji rządowych. Regulacje te, które pomimo rozszerzonych spreadów obligacji poszczególnych krajów do papierów niemieckich, czy holenderskich de facto pozwalały traktować obligacje wszystkich krajów bloku jako w zasadzie wolne od ryzyka były sygnałem cichego powrotu represji finansowych w strefie euro.

Poza zamierzonymi skutkami represje finansowe oczywiście skutkować mogą szeregiem niepożądanych efektów. Strumień oszczędności kierowany jest nie tam, gdzie należałoby oczekiwać w niezakłóconych przez regulatora warunkach najwyższych stóp zwrotu. Mogą zatem represje finansowe ograniczać długookresowe tempo wzrostu gospodarczego. Nie jest jednak powiedziane, ze podejście laissez-faire do rynku finansowego tworzy lepsze warunki dla wzrostu gospodarczego. Należy pamiętać, ze wśród przyczyn kryzysów finansowych odnajdujemy również zewnętrzne szoki, które są amplifikowane, bądź wprost wynikają z niedostatecznej regulacji rynku finansowego.

Zespół Analiz i Prognoz Rynkowych Banku Pekao